[Rząd] o podatku od wynagrodzeń

: 06 lip 2017, 23:44

Jacek Żalek

Wysoka Izbo,

Przechodzimy do dyskusji nad projektem ustawy o podatku od wynagrodzeń.

Referuje Dominik Radziwiłł.

og: do poniedziałku wieczorem (np. 20), bo obszerne, a ja wyjeżdżam jutro wieczorem na weekend

Wysoka Izbo,

Przechodzimy do dyskusji nad projektem ustawy o podatku od wynagrodzeń.

Referuje Dominik Radziwiłł.

Ustawa

z dnia xxx 2023 roku

o podatku od wynagrodzeń

Rozdział 1

Postanowienia ogólne

Art. 1.

1. Ustawa reguluje opodatkowanie wynagrodzeń wypłacanych przez osoby zatrudniające.

2. Dochody z podatku stanowią dochody budżetu państwa, Funduszu Ubezpieczeń Społecznych oraz jednostek samorządu terytorialnego, w proporcji określonej w odrębnych przepisach.

Art. 2.

Ilekroć w ustawie jest mowa o:

1) Osobie zatrudniającej – rozumie się przez to osoby fizyczne, osoby prawne oraz jednostki organizacyjne nieposiadające osobowości prawnej, wypłacające wynagrodzenie osobie zatrudnionej, inne niż wynagrodzenie należne z tytułu prowadzonej przez osobę zatrudnioną działalności gospodarczej;

2) Wynagrodzeniu – rozumie się przez to wynagrodzenie pieniężne z tytułu umowy o pracę, wynagrodzenie pieniężne z tytułu umowy zlecenia, umowy o dzieło lub stosunku powołania oraz wynagrodzenie niepieniężne, bądź też każdej innej umowy z tytułu której osoba zatrudniona otrzymuje wynagrodzenie za wykonaną pracę;

3) Wynagrodzeniu pieniężnym z tytułu umowy o pracę – rozumie się przez to wszelkiego rodzaju przysporzenia pieniężne, uzyskiwane z tytułu stosunku pracy, bez względu na źródło i podmiot finansujący te wypłaty i świadczenia, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, dodatki i nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika;

4) Wynagrodzeniu pieniężnym z tytułu umowy zlecenia, umowy o dzieło lub stosunku powołania – rozumie się przez to wszelkiego rodzaju przysporzenia pieniężne, bez względu na źródło i podmiot finansujący te wypłaty i świadczenia, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, dodatki i nagrody, i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za osobę zatrudnioną, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych w wartości nieopłaconej, uzyskiwane:

a) z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło, niezależnie od formy zawartej umowy;

b) z osobiście wykonywanej działalności artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej, w tym z tytułu udziału w konkursach z dziedziny nauki, kultury i sztuki oraz dziennikarstwa, jak również przychody z uprawiania sportu, stypendia sportowe przyznawane na podstawie odrębnych przepisów oraz przychody sędziów z tytułu prowadzenia zawodów sportowych;

c) z działalności duchownych, osiągane z innego tytułu niż pełnione funkcje o charakterze duszpasterskim;

d) z działalności polskich arbitrów uczestniczących w procesach arbitrażowych z partnerami zagranicznymi;

e) przychody otrzymywane przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osób prawnych;

f) otrzymywane przez osoby wykonujące czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, bez względu na sposób powoływania tych osób, nie wyłączając odszkodowania za utracony zarobek;

g) osób, którym organ władzy lub administracji państwowej albo samorządowej, sąd lub prokurator, na podstawie właściwych przepisów, zlecił wykonanie określonych czynności, a zwłaszcza wynagrodzenie biegłych w postępowaniu sądowym, dochodzeniowym i administracyjnym oraz płatników i inkasentów należności publicznoprawnych, a także przychody z tytułu udziału w komisjach powoływanych przez organy władzy lub administracji państwowej albo samorządowej;

h) uzyskane na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze

5) Wynagrodzenie niepieniężne – rozumie się przez to przysporzenie w postaci świadczeń w naturze, w szczególności: nieodpłatne towary i usługi, prawa majątkowe i wartości finansowe inne niż pieniądze, znaki legitymacyjne, jak również świadczenia częściowo odpłatne w wartości nieopłaconej przez osobę zatrudnioną, otrzymywane z tytułów o których mowa w pkt 3 lub 4;

6) Osobie zatrudnionej – rozumie się przez to osobę fizyczną otrzymującą wynagrodzenie;

7) Działalności gospodarczej – rozumie się przez to działalność wytwórczą, budowlaną, handlową, usługową, uprawianie sportu przez zawodników, działalność polegającą na poszukiwaniu, rozpoznawaniu i wydobywaniu kopalin ze złóż oraz na wykorzystywaniu rzeczy oraz wartości niematerialnych i prawnych, mającą charakter zarobkowy, prowadzoną we własnym imieniu i na własne ryzyko, w sposób zorganizowany i ciągły, bez względu na jej rezultat;

8) Osobie uprawnionej – rozumie się przez to osobę zatrudnioną lub osobę zatrudniającą, spełniająca warunki do korzystania z ulgi lub ulg podatkowych określonych w ustawie;

9) Wynagrodzeniu wypłaconym – wynagrodzenie wypłacone, postanowione do dyspozycji lub faktycznie przekazane lub udostępnione osobie zatrudnionej przez osobę zatrudniającą;

10) Portalu – portal internetowy prowadzony przez ministra właściwego do spraw publicznych, o którym mowa w art. 23.

Art. 3.

Przepisów ustawy nie stosuje się do wynagrodzeń wynikających z czynności prawnie zabronionych, o ile czynności te nie stanowią konkurencji dla dopuszczonego prawem rynku.

Rozdział 2

Przedmiot opodatkowania

Art. 4.

1. Przedmiotem opodatkowania jest wynagrodzenie wypłacone osobie zatrudnionej przez osobę zatrudniającą.

2. Wynagrodzenie wypłacone osobie zatrudnionej, która nie ma miejsca zamieszkania na terytorium Polski podlega opodatkowaniu wyłącznie, jeżeli wynagrodzenie to jest osiągane na terytorium Rzeczypospolitej Polskiej.

3. Za wynagrodzenie osiągane na terytorium Rzeczypospolitej Polskiej, o którym mowa w ust. 2, uważa się w wynagrodzenie wypłacone z tytułu umowy o pracę, zlecenie, o dzieło lub stosunku powołania, wykonywanych na terytorium Rzeczypospolitej Polskiej, bez względu na miejsce wypłaty wynagrodzenia.

4. Przepis ust. 2 i 3 stosuje się z uwzględnieniem postanowień umów o unikaniu podwójnego opodatkowania, których stroną jest Rzeczpospolita Polska.

Rozdział 3

Podatnik

Art. 5.

1. Podatnikami są wszelkie osoby zatrudniające, które posiadają siedzibę, miejsce zamieszkania lub stałe miejsce prowadzenia działalności na terytorium Rzeczpospolitej Polski, z zastrzeżeniem ust. 2 i 3 oraz art. 6.

2. Osoby fizyczne są podatnikami z tytułu:

1) wynagrodzeń wypłacanych w ramach prowadzonej przez nich działalnością gospodarczą, lub

2) wynagrodzeń wypłacanych poza działalnością gospodarczą:

a) z tytułu umowy o pracę lub

b) z tytułu umowy zlecenia lub o dzieło, jeżeli wynagrodzenia te są wypłacane regularnie, tj. częściej niż trzykrotnie w roku kalendarzowym, a łączna wartość wynagrodzenia wypłaconego danej osobie zatrudnionej przekracza 2 400 zł w ciągu roku kalendarzowego.

3. Osoba zatrudniająca, która ma stałe miejsce prowadzenia działalności na terytorium Rzeczpospolitej Polski jest podatnikiem, jeżeli wynagrodzenie jest wypłacane w związku z działalnością tego stałego miejsca prowadzenia działalności.

Art. 6.

1. Podatnikami są również osoby zatrudnione, jeżeli wynagrodzenie jest wypłacane przez osobę fizyczną lub podmiot zagraniczny nie będący podatnikiem w rozumieniu art. 5 ust. 1 lub 2.

2. Wolne od podatku są wynagrodzenia uzyskiwane przez członków personelu przedstawicielstw dyplomatycznych i urzędów konsularnych oraz innych osób korzystających z przywilejów i immunitetów dyplomatycznych lub konsularnych na podstawie umów lub powszechnie uznanych zwyczajów międzynarodowych, jak również członków ich rodzin pozostających z nimi we wspólnocie domowej, jeżeli nie są obywatelami polskimi i nie mają stałego pobytu na terytorium Rzeczypospolitej Polskiej.

Rozdział 4

Podstawa opodatkowania

Art. 7.

1. Podstawą opodatkowania jest kwota wynagrodzenia brutto.

2. Przez kwotę wynagrodzenia brutto rozumie się kwotę wynagrodzenia wypłacanego powiększoną o należny podatek.

3. Podstawa opodatkowania obejmuje również kwotę równą kwocie składek na ubezpieczenie emerytalne oraz ubezpieczenie wypadkowe, która była finansowana w części lub w całości przez podatnika na podstawie przepisów ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych, w brzmieniu obowiązującym do 31 grudnia 2023 r., jeżeli od 1 stycznia 2024 r. wynagrodzenie zatrudnionej osoby nie zostanie umownie powiększone o kwotę równą kwocie tych składek.

4. Podstawa opodatkowania wynagrodzenia niepieniężnego stanowi najniższą z następujących wartości: cena zakupu lub wytworzenia albo wartość rynkową, obejmujące wartość podatku od towarów i usług lub podatku od wartości dodanej, z zastrzeżeniem ust. 5.

5. Podstawa opodatkowania wynagrodzenia niepieniężnego w postaci prawa do użytkowania samochodu służbowego do celów prywatnych stanowi kwotę równą:

1) 15% miesięcznych kosztów: dzierżawy, najmu, leasingu, o którym mowa w art. 17b ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych, lub innej umowy o podobnym charakterze; albo

2) 0,4% ceny nabycia lub wytworzenia albo sumy opłat z tytułu leasingu, o którym mowa w art. 17f ustawy o której mowa w pkt 1, w części stanowiącej spłatę wartości początkowej;

- powiększoną o 15% nieuwzględnionych w kwotach powyżej kosztów serwisu oraz ubezpieczenia od odpowiedzialności cywilnej, poniesionych w danym miesiącu, przypadających na dane auto.

6. Jeżeli dany samochód służbowy jest wykorzystywany do celów prywatnych przez więcej niż jednego zatrudnionego, osoba zatrudniająca może odstąpić od przyporządkowania wartości wynagrodzenia niepieniężnego poszczególnym osobom zatrudnionym i opłacić podatek wskazując w deklaracji, o której mowa w art. 13. ust. 1 ustawy, zamiast danej PESEL osoby zatrudnionej, nr rejestracyjny samochodu.

Art. 8.

Podatnik nie pomniejsza wypłacanego wynagrodzenia o kwotę podatku zapłaconego od podstawy opodatkowania określonej w art. 7 ust. 3.

Rozdział 5

Obowiązek podatkowy i termin płatności podatku

Art. 9.

Obowiązek podatkowy powstaje w momencie wypłaty wynagrodzenia.

Art. 10.

1. Podatnik jest obowiązany, bez wezwania naczelnika urzędu skarbowego, do obliczania i wpłacania podatku za okresy miesięczne, w terminie do 20. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy.

2. Jeżeli jednostka sektora finansów publicznych, będąca podatnikiem, otrzymuje w jakiejkolwiek formie finansowanie z budżetu państwa, zgodnie z ustawą z dnia 27 sierpnia 2009 r. o finansach publicznych, wówczas jednostka ta wpłaca podatek poprzez kompensatę podatku ze środkami otrzymywanymi z dotacji z budżetu państwa.

3. Minister właściwy do spraw finansów publicznych, w celu zapewnienia efektywnego obiegu albo wykorzystania środków publicznych, określi w drodze rozporządzenia szczegółowe zasady wpłaty podatku przez podatników o których mowa w ust. 2, określając w szczególności terminy dokonywania kompensat, sposób wyliczenia kwoty finansowania dla celów kompensaty.

Rozdział 6

Stawka podatku

Art. 11.

Stawka podatku wynosi 25% podstawy opodatkowania.

Rozdział 7

Deklaracje

Art. 12.

1. Podatnik składa deklaracje za okresy miesięczne, w terminie do 20. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy.

2. Podatnik nie składa deklaracji za okresy, w których nie powstał obowiązek podatkowy.

Art. 13.

1. Deklaracje są składane za pomocą środków komunikacji elektronicznej lub w formie papierowej.

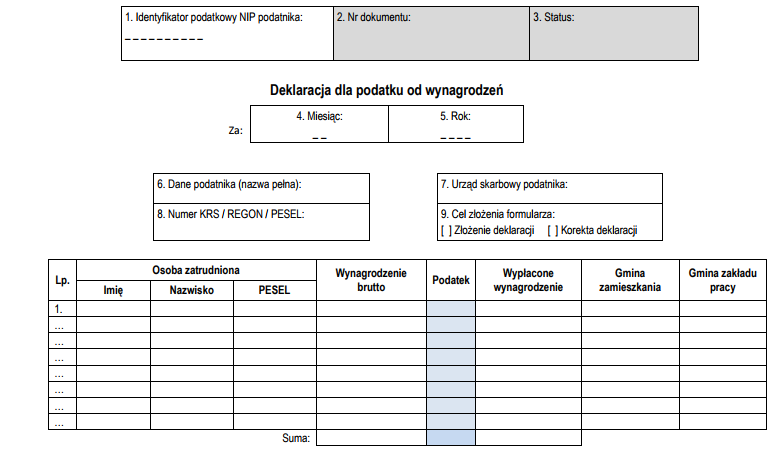

2. Wzór deklaracji stanowi załącznik nr 1 do niniejszej ustawy.

3. Minister właściwy do spraw finansów publicznych, w celu zapewnienia osobom zatrudniającym możliwie łatwe spełnienie obowiązków sprawozdawczych, o których mowa w ust. 1 przygotuje aplikacje webowe, na komputery stacjonarne i mobilne, dostępne nieodpłatnie na stronach internetowych ministerstwa.

Art. 14.

1. Podatnik przekazuje osobie zatrudnionej, najpóźniej do dnia upływu terminu złożenia deklaracji, o której mowa w art. 12 ust. 1, następujące informacje ujawnione w tej deklaracji: imię i nazwisko, PESEL i gminę zamieszkania osoby zatrudnionej, miesiąc wypłaty wynagrodzenia, wynagrodzenie brutto, kwotę podatku, wynagrodzenie netto.

2. Informacja, o której mowa w ust. 1, może być przekazana osobie zatrudnionej w formie papierowej lub elektronicznej, w tym w formie krótkiej wiadomości tekstowej (SMS) lub w polu identyfikacji zobowiązania polecenia przelewu wypłaty wynagrodzenia osoby zatrudnionej.

Rozdział 8

Zwolnienia

Art. 15.

Zwalnia się od podatku części wynagrodzenia określone w załączniku nr 2 do ustawy.

Rozdział 9

Ulgi podatkowe

Art. 16.

1. Ulga podatkowa realizowana jest poprzez przyznanie osobie uprawnionej kwoty ulgi wyliczonej w oparciu o zasady określone w ustawie.

2. Wysokość ulgi przysługującej osobie uprawnionej określana jest w drodze decyzji naczelnika urzędu skarbowego właściwego dla osoby uprawnionej, wyrażonej w formie:

a) zapisu elektronicznego na portalu i doręczanej w formie elektronicznej za pośrednictwem portalu lub

b) zapisu pisemnego doręczanego pocztą.

3. Decyzja, o której mowa w ust. 2, wydawana jest z mocy prawa lub na wniosek osoby uprawnionej, wyrażony za pośrednictwem portalu lub pisemnie. Wniosek złożony w danym miesiącu dotyczy tego miesiąca oraz miesięcy następujących po nim, dopóki osoba uprawniona nie zmieni lub nie wycofa swojego wniosku.

4. Podstawą do wyliczenia kwoty ulgi przysługującej za miesiąc powstania obowiązku podatkowego, jest kwota podatku:

- zadeklarowanego za miesiąc powstania obowiązku podatkowego lub miesiące poprzedzające oraz

- faktycznie wpłaconego do dnia, o którym mowa art. 12 ust. 1 ustawy.

5. Określenie wysokości kwoty ulgi przysługującej za miesiąc powstania obowiązku podatkowego, wydanie decyzji przez naczelnika urzędu skarbowego oraz postawienie kwoty ulgi do dyspozycji osoby uprawnionej za pośrednictwem portalu lub drogą pocztową następuje w terminie do ostatniego dnia miesiąca następującego po miesiącu powstania obowiązku podatkowego.

6. Na wniosek osoby uprawnionej przysługująca kwota ulgi jest wypłacana osobie uprawnionej. Osoba uprawniona wybiera formę wypłaty:

1) przelew na konto osoby uprawnionej, lub

2) przekaz pocztowy.

8. Wprowadza się następujące ulgi podatkowe:

1) kwota zmniejszająca podatek;

2) ulga na dziecko;

3) ulga z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami, zwana dalej ulgą dla twórców;

4) ulga z tytułu zatrudnienia osoby, która otrzymuje wynagrodzenie w miesiącu przypadającym w okresie od ukończenia 16. roku życia do ukończenia 24. roku życia, na podstawie umowy zlecenia lub o dzieło, innej niż umowa spełniająca kryteria wskazane w pkt 3, zwana dalej ulgą aktywizacyjną.

9. Podatek objęty prawem do ulgi dla twórców nie jest objęty pozostałymi ulgami.

Art. 17.

1. Osobą uprawnioną z mocy prawa do ulgi w formie kwoty zmniejszającej podatek jest osoba zatrudniona.

2. Kwota zmniejszająca podatek wynosi kwotę równą piętnastokrotności, ustalanego przez Instytut Pracy i Spraw Socjalnych, na zasadach określonych w przepisach o pomocy społecznej, średniorocznego minimum egzystencji dla jednoosobowego gospodarstwa pracowniczego w roku poprzedzającym o dwa lata rok podatkowy, za który oblicza się podatek, w każdym roku, podzielonej na 12 - i przysługuje w każdym miesiącu.

3. Niewykorzystana w danym miesiącu kwota ulgi, o której mowa w ust. 1, jest wykorzystana w kolejnych 11 miesiącach.

Art. 18.

1. Osobą uprawnioną do ulgi na dziecko jest osoba zatrudniona.

2. Ulga na dziecko przysługuje na każde dziecko jeżeli osoba uprawniona:

1) jest ciężarna lub jest osobą prowadzącą gospodarstwo domowe z osobą ciężarną;

2) wykonuje władzę rodzicielską;

3) pełni funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkuje;

4) sprawowała opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

3. Ulga na dziecko, o której mowa w ust. 2 pkt 1 przysługuje od miesiąca poczęcia do miesiąca zakończenia ciąży, jeżeli kobieta pozostawała pod opieką medyczną nie później niż od 10 tygodnia ciąży do porodu.

4. Maksymalna wartość ulgi na dziecko wynosi 40 000 zł na każde dziecko i może być wykorzystana w okresie:

1) od miesiąca poczęcia dziecka do miesiąca zakończenia ciąży, w przypadku określonym w ust. 1 pkt 1 oraz

2) od miesiąca następującego po miesiącu spełnienia warunków określonych w ust. 1 pkt 2-4, do miesiąca następującego po zaprzestaniu pełnienia tych funkcji lub do miesiąca następującego po miesiącu ukończenia przez dziecko 25 roku życia.

5. Jeżeli obydwoje rodzice lub opiekunowie dziecka, o których mowa w ust. 1, są zatrudnionymi osobami, wówczas ulga podatkowa przysługuje po połowie na każdego z rodziców lub opiekunów. W przypadku, gdy kwota podatku od wynagrodzenia jednego z rodziców lub opiekunów nie wystarczy na realizację ulgi w danym miesiącu, wówczas ulga realizowana jest na rzecz drugiego rodzica lub opiekuna.

6. Na wniosek rodziców lub opiekunów, ulga na dziecko może być zrealizowana w innej proporcji niż wskazana w ust. 5, od miesiąca następującego po miesiącu złożenia wniosku.

7. Maksymalna wartość ulgi na dziecko do wykorzystania w ciągu kolejnych 12 miesięcy wynosi: 3 106,80 zł.

8. Informacja o kwocie niewykorzystanej ulgi na dziecko, w wysokości odpowiednio zrewaloryzowanej zgodnie z ust. 4, dostępna jest na portalu lub informacja o niej jest doręczana listownie.

9. Kwota ulgi wskazana w ust. 4 i 7 oraz wartość ulgi pozostała do wykorzystania podlega corocznej waloryzacji, zgodnie ze wskaźnikiem wzrostu cen towarów i usług, ogłaszanym przez Główny Urząd Statystyczny za poprzedni rok.

Art. 19.

1. Osobą uprawnioną z tytułu ulgi dla twórców jest osoba zatrudniona.

2. Wartość ulgi dla twórców wynosi 68,75% podatku, do wysokości 30 000 zł, do wykorzystania w ciągu każdych kolejnych 12 miesięcy.

3. Twórca może złożyć oświadczenie osobie zatrudniającej i upoważnić ją do wystąpienia w jego imieniu o ulgę dla twórców.

Art. 20.

1. Osobą uprawnioną z tytułu ulgi aktywizacyjnej jest osoba zatrudniająca.

2. Ulga aktywizacyjna z tytułu zatrudnienia osoby w wieku od ukończonych 16 lat do ukończonych 24 lat wynosi 37,50% podatku zapłaconego od wynagrodzenia wypłacanego.

3. Kwota ulgi aktywizacyjnej przysługującej za dany miesiąc jest zaliczana na poczet zobowiązania podatkowego z tytułu podatku za kolejne miesiące. Na wniosek osoby zatrudniającej może być zwrócona w sposób określony w art. 16 ust. 5.

Rozdział 10

Przekazanie podatku należnego na rzecz organizacji pożytku publicznego

Art. 21.

1. Naczelnik urzędu skarbowego właściwego dla osoby zatrudnionej na wniosek tej osoby zatrudnionej, przekazuje na rzecz organizacji pożytku publicznego działającej na podstawie ustawy o działalności pożytku publicznego, wybranej przez zatrudnioną osobę z wykazu, o którym mowa w ustawie o działalności pożytku publicznego, zwanej dalej "organizacją pożytku publicznego", kwotę w wysokości nieprzekraczającej 1% jednej czwartej zapłaconego w danym miesiącu od wynagrodzenia tej osoby zatrudnionej, po jej zaokrągleniu do pełnych dziesiątek groszy w górę, z zastrzeżeniem ust. 2.

2. Osoba zatrudniona może wskazać maksymalnie 10 organizacji pożytku publicznego w każdym miesiącu, pomiędzy które rozdysponuje kwotę, o której mowa w ust. 1.

3. Za wniosek uważa się wskazanie przez osobę zatrudnioną organizacji pożytku publicznego poprzez podanie jej numeru wpisu do Krajowego Rejestru Sądowego oraz kwoty do przekazania na rzecz tej organizacji, w wysokości nieprzekraczającej 1% jednej czwartej zapłaconego od wynagrodzenia tej osoby zatrudnionej w danym miesiącu.

4. Wniosek może być złożony przez osobę zatrudnioną do 20. dnia miesiąca następującego po miesiącu, w którym wypłacone zostało mu wynagrodzenie.

5. Wniosek złożony po terminie, o którym mowa w ust. 4, traktowany jest jak wniosek dotyczący wynagrodzenia wypłaconego w kolejnym miesiącu. Jeżeli zadeklarowana kwota przekracza 1% kwoty jednej czwartej wpłaconego za ten kolejny miesiąc, kwota ta ulega zmniejszeniu do wysokości, o której mowa w ust. 1.

6. Jeżeli osoba zatrudniona nie złoży wniosku w terminie, o którym mowa w ust. 4, kwota o której mowa w ust. 1 jest przekazywana zgodnie z uprzednio złożonym wnioskiem. Jeżeli uprzednio nie był złożony żaden wniosek, kwoty o której mowa w ust. 1, nie jest przekazywana.

7. Naczelnik urzędu skarbowego przekazuje kwotę, o której mowa w ust. 1, do 20. dnia miesiąca następującego po miesiącu, w którym wpłacony został podatek, na rachunek bankowy podany przez organizację pożytku publicznego zgodnie z przepisami ustawy o działalności pożytku publicznego. Kwota ta jest pomniejszana o koszty przelewu bankowego.

Rozdział 11

Roczna informacja o stanie finansów publicznych i podatku

Art. 22.

1. Urząd skarbowy, właściwy dla zatrudnionego, w terminie do dnia 30 czerwca roku następującego po roku podatkowym wysyła do osoby zatrudnionej informację o rozliczeniu podatku oraz innych danych dotyczących finansów publicznych za poprzedni rok.

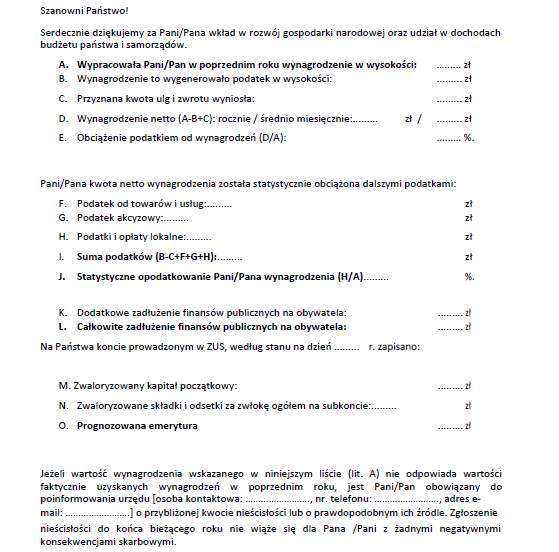

2. Wzór informacji stanowi załącznik nr 3 do ustawy.

3. Minister właściwy do spraw finansów publicznych, w celu zapewnienia możliwie precyzyjnych informacji, określi w drodze rozporządzenia szczegółowe zasady i formuły wyliczenia danych, o których mowa w załączniku nr 2 do ustawy oraz źródła danych statystyki i finansów publicznych.

Rozdział 12

Portal

Art. 23.

1. Ustanawia się system teleinformatyczny zapewniający kompleksową obsługę rozliczania podatku za pomocą środków komunikacji elektronicznej, polegającą w szczególności na:

przesyłaniu deklaracji, składaniu wniosków i oświadczeń przez podatników oraz zatrudnione osoby oraz rozliczaniu ulg podatkowych.

2. Każda osoba zatrudniona oraz podatnik ma obowiązek założyć w ramach systemu teleinformatycznego, o którym mowa w ust. 1, swoje indywidualne konto zapewniające obsługę rozliczania podatku.

3. Minister właściwy do spraw finansów publicznych, w porozumieniu z ministrem właściwym do spraw informatyzacji, określi w drodze rozporządzenia, sposób oraz warunki informacyjno-techniczne utworzenia systemu teleinformatycznego do obsługi podatku, uwzględniając potrzebę zapewnienia łatwości obsługi systemu przez pracodawców i zatrudnione osoby, minimalizację warunków formalnych niezbędnych do korzystania z systemu oraz wprowadzenie możliwie najprostszego sposobu uwierzytelniania użytkowników, niewymagającego stosowania szczególnych technologii.

4. Portal, zgodnie z odrębnymi przepisami, może służyć również do rozliczania systemu zabezpieczeń społecznych oraz systemu pomocy społecznej.

Rozdział 13

Odpowiedzialność osoby zatrudnionej za zaległość podatkową

Art. 24.

1. Osoba zatrudniona, która otrzymuje rzeczywiste wynagrodzenie w wysokości różniącej się od wynagrodzenie wskazanego w informacji, o której mowa w art. 24 ust. 1 ustawy, obowiązana jest zgłosić do urzędu skarbowego właściwego dla swojego miejsca zamieszkania do końca roku następującego po roku podatkowym, informację o przybliżonej kwocie nieścisłości lub o prawdopodobnym ich źródle.

2. Po upływie terminu, o którym mowa w ust. 1, osoba zatrudniona odpowiada solidarnie z podatnikiem za zaległość podatkową podatnika, która nie była objęta zgłoszeniem osoby zatrudnionej do urzędu skarbowego.

3. Odpowiedzialność solidarna osoby zatrudnionej, o której mowa w ust. 2, jest wyłączona, niezależnie od terminu zgłoszenia oraz roku wypłaty wynagrodzenia jeżeli, osoba zatrudniona zgłosi do wyczerpujące informacje o wartości wypłaconego wynagrodzenia oraz o ich źródle.

4. Przepisy ust. 1-3 stosuje się odpowiednio do osób otrzymujących wynagrodzenie a nie otrzymujących informacji, o której mowa w art. 22 ust. 1 ustawy.

Rozdział 14

Przepisy zmieniające

Art. 25.

1. W ustawie z dnia 29 sierpnia 1997 r. Ordynacja podatkowa wprowadza się następujące zmiany:

1) Art. 211 otrzymuje następujące brzmienie: „Decyzję doręcza się stronie na piśmie lub w formie elektronicznej, jeżeli przepisy odrębnych ustaw tak stanowią, poprzez odpowiedni zapis elektroniczny na portalu e-podatek.”

2) W art. 144 dodaje się §2, w brzmieniu: „Organ podatkowy doręcza decyzję poprzez umieszczenie odpowiedniego zapisu elektronicznego na portalu e-podatek, jeżeli przepisy odrębnych ustaw tak stanowią.”

3) W art. 223 dodaje się §3, w brzmieniu: „W przypadku decyzji, o której mowa w art. 144 §2, termin na wniesienie odwołania wynosi 14 dni od dnia pierwszego zalogowania się na portal e-podatek po doręczeniu decyzji. Prawo do wniesienia odwołania od tej wygasa w terminie 5-ciu lat od dnia doręczenia decyzji.”

2. W ustawie z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych wprowadza się następujące zmiany:

1) Art. 5a pkt 6 otrzymuje następujące brzmienie: „Działalności gospodarczej lub pozarolniczej działalności gospodarczej – rozumie się przez to działalność wytwórczą, budowlaną, handlową, usługową, uprawianie sportu przez zawodników, działalność polegającą na poszukiwaniu, rozpoznawaniu i wydobywaniu kopalin ze złóż oraz na wykorzystywaniu rzeczy oraz wartości niematerialnych i prawnych, mającą charakter zarobkowy, prowadzoną we własnym imieniu i na własne ryzyko, w sposób zorganizowany i ciągły, bez względu na jej rezultat.”

3. W ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług art. 6 pkt. 2 uzyskuje brzmienie:

„2) czynności prawnie zabronionych, o ile czynności te nie stanowią konkurencji dla dopuszczonego prawem rynku.”

4. W ustawie z 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy, uchyla się art. 104 ust. 1 pkt 1 pkt a-c.

5. W ustawie z dnia 13 lipca 2006 r. o ochronie roszczeń pracowniczych w razie niewypłacalności pracodawcy, uchyla się rozdział 3, art. 25 ust. 1 pkt 1 oraz art. 28-30.

6. W ustawie z dnia 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych uchyla się art. 21-23 oraz art. 46 pkt 1.

7. W ustawie z dnia 13 października 1998r. o systemie ubezpieczeń społecznych, art. 16 ust. 1b uzyskuje brzmienie:

"1b. Składki na ubezpieczenia rentowe osób, o których mowa w ust. 1 i 1a, finansują z własnych środków, w wysokości 0,5% podstawy wymiaru ubezpieczeni i w wysokości 3,5% podstawy wymiaru płatnicy składek."

Rozdział 15

Przepisy przejściowe i końcowe

Art. 26.

1. Przepisy ustawy wchodzą w życie w terminie 14 dni od dnia ich opublikowania.

2. Podatek ma zastosowanie do wynagrodzeń wypłaconych od 1 stycznia 2024 r.

3. Do wynagrodzeń wypłaconych przed 1 stycznia 2024 r. stosuje się przepisy ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych.

4. Decyzji o zaległościach osób zatrudniających jako płatników podatku dochodowego od osób fizycznych oraz składek na ubezpieczenie społeczne w okresie przed wejściem w życie ustawy nie wydaje się, o ile postępowanie kontrolne lub postępowanie podatkowe nie wykazało zaległości w podatku osoby zatrudniającej wyższej niż 15% za okres 12 miesięcy.ZAŁĄCZNIK NR 1 - WZÓR DEKLARACJI POW-1ZAŁĄCZNIK NR 2 – Części wynagrodzenia zwolnione z podatku:

- Okolicznościowe towary lub usługi wydawane w związku ze świętami państwowymi lub jubileuszami osoby zatrudniającej lub osoby zatrudnionej, do wysokości 500 zł rocznie;

- odszkodowania za utratę lub uszkodzenie w związku z wypadkiem przy pracy przedmiotów osobistego użytku oraz przedmiotów niezbędnych do wykonywania pracy - należne od osoby zatrudniającej;

- wartość ubioru służbowego (umundurowania), jeżeli jego używanie należy do obowiązków osoby zatrudnionej, lub ekwiwalentu pieniężnego za ten ubiór;

- świadczenia rzeczowe i ekwiwalenty za te świadczenia, przysługujące na podstawie przepisów o bezpieczeństwie i higienie pracy, jeżeli zasady ich przyznawania wynikają z odrębnych ustaw lub przepisów wykonawczych wydanych na podstawie tych ustaw;

- świadczenia rzeczowe i ekwiwalenty za te świadczenia, wynikające z zasad bezpieczeństwa i higieny pracy, w tym ze względu na szczególne warunki i charakter pełnionej służby, przysługujące osobom zatrudnionym, przyznane na podstawie odrębnych ustaw lub przepisów wykonawczych wydanych na podstawie tych ustaw;

- wartość otrzymanych przez osobę zatrudnioną od podatnika bonów, talonów, kuponów lub innych dowodów uprawniających do uzyskania na ich podstawie posiłków, artykułów spożywczych lub napojów bezalkoholowych, w przypadku gdy podatnik, mimo ciążącego na nim obowiązku wynikającego z przepisów o bezpieczeństwie i higienie pracy, nie ma możliwości wydania pracownikom posiłków, artykułów spożywczych lub napojów bezalkoholowych;

- ekwiwalenty pieniężne za używane przez osoby zatrudnione na umowę o pracę przy wykonywaniu pracy narzędzia, materiały lub sprzęt, stanowiące ich własność;

- kwoty otrzymywane przez osoby zatrudnione z tytułu zwrotu kosztów przeniesienia służbowego oraz zasiłków na zagospodarowanie i osiedlenie w związku z przeniesieniem służbowym, do wysokości 200% wynagrodzenia należnego za miesiąc, w którym nastąpiło przeniesienie;

- diety i inne należności za czas podróży służbowej osoby zatrudnionej do wysokości określonej w odrębnych ustawach lub w przepisach wydanych przez ministra właściwego do spraw pracy w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej, z tytułu podróży służbowej na obszarze kraju oraz poza granicami kraju;

- dodatek za rozłąkę przysługujący na podstawie odrębnych ustaw, przepisów wykonawczych wydanych na podstawie tych ustaw lub układów zbiorowych pracy, do wysokości diet za czas podróży służbowej na obszarze kraju, określonych w przepisach w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej na obszarze kraju;

- wartość świadczeń ponoszonych przez podatnika z tytułu zakwaterowania osób zatrudnionych, jeżeli miejsce zamieszkania zatrudnionej osoby jest położone poza miejscowością, w której znajduje się zakład pracy - do wysokości nieprzekraczającej miesięcznie kwoty 500 zł;

- część wynagrodzenia osób zatrudnionych przebywających czasowo za granicą, za każdy dzień pobytu za granicą, w którym osoba zatrudniona pozostawała w stosunku służbowym, stosunku pracy, pracy nakładczej oraz spółdzielczym stosunku pracy, w kwocie odpowiadającej 30% diety, określonej w przepisach w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju – o ile osoba zatrudniona ma miejsce zamieszkania na terytorium Rzeczpospolitej Polskiej;

- zwrot kosztów poniesionych przez osobę zatrudnioną z tytułu używania pojazdów stanowiących własność osoby zatrudnionej, dla potrzeb zakładu pracy, w jazdach lokalnych, jeżeli obowiązek ponoszenia tych kosztów przez zakład pracy albo możliwość przyznania prawa do zwrotu tych kosztów wynika wprost z przepisów innych ustaw - do wysokości miesięcznego ryczałtu pieniężnego albo do wysokości nieprzekraczającej kwoty ustalonej przy zastosowaniu stawek za 1 kilometr przebiegu pojazdu, określonych w odrębnych przepisach wydanych przez właściwego ministra, jeżeli przebieg pojazdu, z wyłączeniem wypłat ryczałtu pieniężnego, jest udokumentowany w ewidencji przebiegu pojazdu prowadzonej przez osobę zatrudnioną;

- zapomogi otrzymane od podatnika w przypadku indywidualnych zdarzeń losowych, klęsk żywiołowych, długotrwałej choroby lub śmierci - do wysokości nieprzekraczającej w roku podatkowym kwoty 2.280 zł;

- świadczenia otrzymywane przez emerytów lub rencistów w związku z łączącym ich uprzednio z zakładem pracy stosunkiem służbowym, stosunkiem pracy lub spółdzielczym stosunkiem pracy, w tym od związków zawodowych, do wysokości nieprzekraczającej w roku podatkowym kwoty 2.280 zł;

- wynagrodzenia uzyskane z instytucji Unii Europejskiej i Europejskiego Banku Inwestycyjnego, do których mają zastosowanie przepisy rozporządzenia nr 260/68 z dnia 29 lutego 1968 r. ustanawiającego warunki i procedurę stosowania podatku na rzecz Wspólnot Europejskich

- wartość rekompensaty pieniężnej otrzymanej na podstawie przepisów o zrekompensowaniu okresowego niepodwyższania płac w sferze budżetowej oraz utraty niektórych wzrostów lub dodatków do emerytur i rent;

- świadczenie pieniężne oraz ryczałt energetyczny przyznane na podstawie ustawy z dnia 2 września 1994 r. o świadczeniu pieniężnym i uprawnieniach przysługujących żołnierzom zastępczej służby wojskowej przymusowo zatrudnianym w kopalniach węgla, kamieniołomach, zakładach wydobywania rud uranu i batalionach budowlanych

- wartość otrzymanych przez osobę zatrudnioną w związku z finansowaniem działalności socjalnej, o której mowa w przepisach o zakładowym funduszu świadczeń socjalnych, rzeczowych świadczeń oraz otrzymanych przez niego w tym zakresie świadczeń pieniężnych, sfinansowanych w całości ze środków zakładowego funduszu świadczeń socjalnych lub funduszy związków zawodowych, łącznie do wysokości nieprzekraczającej w roku podatkowym kwoty 380 zł; rzeczowymi świadczeniami nie są bony, talony i inne znaki, uprawniające do ich wymiany na towary lub usługi;

- świadczenia otrzymane z zakładowego funduszu świadczeń socjalnych, związane z pobytem dzieci osób uprawnionych do tych świadczeń w żłobkach lub klubach dziecięcych;

- dopłaty do: wypoczynku zorganizowanego przez podmioty prowadzące działalność w tym zakresie, w formie wczasów, kolonii, obozów i zimowisk, w tym również połączonego z nauką, pobytu na leczeniu sanatoryjnym, w placówkach leczniczo-sanatoryjnych, rehabilitacyjno-szkoleniowych i leczniczo-opiekuńczych, oraz przejazdów związanych z tym wypoczynkiem i pobytem na leczeniu - dzieci i młodzieży do lat 18:

a) z funduszu socjalnego, zakładowego funduszu świadczeń socjalnych oraz zgodnie z odrębnymi przepisami wydanymi przez właściwego ministra niezależnie od ich wysokości,

b) z innych źródeł - do wysokości nieprzekraczającej w roku podatkowym kwoty 760 zł;- uposażenia funkcjonariuszy Organizacji Narodów Zjednoczonych, organizacji wyspecjalizowanych oraz innych międzynarodowych instytucji i organizacji, których Rzeczpospolita Polska jest członkiem i których statuty przewidują zwolnienie od podatku wypłacanych przez nie uposażeń, jeżeli funkcjonariusze znajdują się w wykazie Ministerstwa Spraw Zagranicznych;

- wartość świadczeń przyznanych zgodnie z odrębnymi przepisami przez podatnika na podnoszenie kwalifikacji zawodowych, z wyjątkiem wynagrodzeń otrzymywanych za czas zwolnienia z całości lub części dnia pracy oraz za czas urlopu szkoleniowego;

- świadczenia otrzymane na podstawie odrębnych przepisów przez członków rodzin zmarłych osób zatrudnionych, do wysokości nieprzekraczającej w roku podatkowym kwoty 2.280 zł;

- odsetki z tytułu nieterminowej wypłaty wynagrodzenia;

- wartość świadczeń przysługujących członkowi służby zagranicznej wykonującemu obowiązki służbowe w placówce zagranicznej oraz wartość świadczeń przysługujących pracownikom polskich jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej, wynikających z przepisów odrębnych ustaw lub przepisów wykonawczych wydanych na ich podstawie, z wyjątkiem wynagrodzeń za pracę, ekwiwalentu pieniężnego za urlop wypoczynkowy, dodatku zagranicznego (należności zagranicznej);

- zwrot kosztów dojazdu osoby zatrudnionej do zakładu pracy, jeżeli obowiązek ponoszenia tych kosztów przez podatnika wynika wprost z przepisów innych ustaw;

ZAŁĄCZNIK 3 - Wzór informacji o wynagrodzeniu zatrudnionego, stanie finansów publicznych i podatkach i prognozowanej emeryturze

UZASADNIENIE

Projekt ustawy, który wprowadza podatek od funduszu wynagrodzeń, ma na celu uprościć system podatkowy oraz zmniejszyć czas przeznaczony przez pracowników na rozliczenie się z podatkiem dochodowym. Podatek od funduszu wynagrodzeń zastąpi podatek PIT dla dużej części pracowników.

Zmiana zakłada także ułatwienia pracy pracownikom urzędu skarbowego, którym rozliczanie podatku dochodowego od osób fizycznych, według szacunków MSS, zajmuje 80% czasu pracy. Pozwoli to na zwiększenie efektywności pracy aparatu skarbowego na polu egzekwowania innych należności podatkowych i opłat.

Wprowadzone zostaną 4 ulgi podatkowej: kwota zmniejszająca podatek (piętnastokrotność ustalanego przez Instytut Pracy i Spraw Socjalnych, na zasadach określonych w przepisach o pomocy społecznej, średniorocznego minimum egzystencji dla jednoosobowego gospodarstwa pracowniczego w roku poprzedzającym o dwa lata rok podatkowy, za który oblicza się podatek, w każdym roku, podzielonej na 12 - i przysługuje w każdym miesiącu), ulga na dzieci (40 tys. do wykorzystania do osiągnięcia przez dziecko 25 roku życia; maksymalnie 3 106,80 złotych rocznie), ulga dla twórców (68,75% podatku, do wysokości 30 000 zł) i ulga aktywizacyjna (37,50% podatku zapłaconego od wynagrodzenia wypłacanego; ulga dla zatrudniającego pracodawcy z tytułu zatrudnienia osoby w wieku 16-24 lata).

Szacunki wskazują, że wynagrodzenie Polaków wzrośnie nawet o ok. 16% (wynik aktywizacji, uproszczenia rozliczeń, związanych z wdrożoną także ustawą o zmianie ustawy o rachunkowości, oraz wzrost funduszu płac o ok. 1/2 zmniejszonej wysokości składki rentowej), dzięki czemu zwiększy się konsumpcja oraz poprawi się stan majątkowy dużej części Polaków. Wzrost konsumpcji spowoduje, że przedsiębiorstwa zanotują większe przychody, które mogą przeznaczyć na rozwój, czyli stworzyć kolejne miejsca pracy lub poprawić swoją efektywność i obniżyć koszta produkcji, dzięki czemu dostaniemy na rynku niższe ceny.

SZACOWANE SKUTKI FINANSOWE I GOSPODARCZE

Opierając się na szacunkowych danych Ministerstwa Spraw Skarbowych fundusz płac w roku 2023 wyniesie ok. 715,7 mld złotych. Szacunek ten opiera się na założeniu wzrostu funduszu płac o 5,25 proc. w stosunku do roku 2022, podczas którego wyniósł on 680 mld złotych. Wzrost oparty jest na założeniu przyjętym w ustawie budżetowej na rok 2023 o szacunkowym wzroście przeciętnego wynagrodzenia w gospodarce narodowej.

Przyjmując stawkę 25 proc., założoną w projekcie, potencjalne wpływy z tytułu podatku wynosiłyby zatem 178,92 mld. Uwzględnić należy jednak projektowane ulgi (w tym ulga dla twórców - ok. 2,29 mld złotych; ulga aktywizacyjna - 230 mln złotych, ulga na dzieci - ok. 9 mld złotych) oraz zwolnienie z opodatkowania wynagrodzeń poniżej kwoty wolnej (ok. 20 mld). Łącznie kwota tych pomniejszeń, w oparciu na dotychczasowych doświadczeniach, wynieść może do 20 proc. kwoty należnej, tj. 35,78 mld złotych (w warunkach roku 2023).

Podatek należny po stosownym odliczeniu wynosiłby zatem 143,14 mld złotych. Udział samorządu terytorialnego, w oparciu o inne przepisy dot. finansów jst, wyniesie ok. 48 proc., tj. 68,7 mld złotych. W konsekwencji wpływy budżetu państwa wyniosłyby 74,44 mld złotych. W porównaniu do wpływów z PIT w ustawie budżetowej 2023 - jest to wzrost o 42,17 mld złotych.

Jednocześnie jednak, wzrostowi ulegną wydatki - z tytułu zwiększonej wpłaty budżetu państwa (kosztem likwidacji lub - jak w przypadku składki rentowej - obniżenia składek pracodawców oraz obniżenia składki rentowej pracowników) na Fundusz Pracy, Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, FUS (składka rentowa; zmniejszenie składki pracodawcy z 6,5 proc. do 3,5 proc.; pracownika - z 1,5 proc. do 0,5 proc.), oraz Fundusz Gwarantowanych Świadczeń Pracowniczych (odpowiednio: FP - 15 mld, PFRON - 4 mld, rentowa pracodawców - 15 miliardów, rentowa pracowników - 5 miliardów, FGŚP - 1 mld), łącznie: 40 mld.

Jednocześnie, obniżenie składki rentowej pociągnie za sobą szacunkowe:

- zwiększenie funduszu płac o 10 mld (2/3 zysku z obniżonej składki pracodawcy), tj. podatek od funduszu płac będzie wyższy - o ok. 2,5 miliarda złotych, dochody z pozostałych składek - wpływ wyższy o ok. 1,5 mld

- zwiększone wpływy z podatku CIT - o ok. 0,5 mld (1/30 zysku pracodawców z obniżonej składki rentowej)

- szacunkowe zmniejszenie poziomu bezrobocia o ok. 0,5 pkt proc. w przeciągu trzech lat (zysk roczny - ok. 1,5 mld złotych)

- szacunkowy wzrost dochodów z VAT i akcyzy - o ok. 1,2 mld (z 5 mld obniżonej składki po stronie pracownika)

- tj. łącznie powrót 7,2 mld ze zmniejszonych o 20 mld wpływów.

Finalne skutki finansowe w warunkach ustawy budżetowej 2023, to zatem wzrost wpływów na poziomie 9,4 mld złotych. W roku 2024 oczekiwać należy zbliżonego wyniku.

ZGODNOŚĆ Z PRAWEM UE, SYTUACJA RODZIN Z DZIEĆMI, ODPIS NA RZECZ OPP

Projekt ustawy wpłynie pozytywnie na sytuację rodzin z dziećmi, czego powodem będzie ustalona wysoka ulga prorodzinna

Projekt ustawy nie jest objęty prawem UE.

Projekt zachowuje możliwość odliczenia tzw. "1%" podatku należnego na rzecz organizacji pożytku publicznego. Jednocześnie rozszerza możliwość przekazania swojego odpisu dla maksymalnie 10 organizacji. Rozliczenie w tym zakresie będzie miesięczne, co pozwala osobie zatrudnionej wskazać nawet 120 organizacji w skali roku (lub, jeśli chce, konsekwentnie przez cały rok tylko jedną).

og: do poniedziałku wieczorem (np. 20), bo obszerne, a ja wyjeżdżam jutro wieczorem na weekend